-

印度是全球第三大电力生产和消费国,随着工业活动扩大、人口增加及电气化程度的提高,其电力需求在急剧增长。在第26届联合国气候变化大会上,印度总理莫迪承诺,印度将在2070年实现“零排放”,从现在到2030年,计划将总共减少106 t碳排放,把以风力发电和光伏发电为代表的非化石燃料发电能力提高到500 GW。

由于电力传输要求发、输、配、用环节同时完成,而以风力发电(后文简称风电)和光伏发电(后文简称光伏)为主的新能源发电存在随机性、间歇性和波动性等特点。其发电最大出力时间段与用电高峰时段重合度低,对电网的稳定运行形成较大冲击,且导致大量的弃风、弃光现象,降低了风电和光伏的经济性[1-3]。想要让整个电力系统安全稳定且经济地运行,确保电网发电、用电环节平稳过渡,必须以储能技术作为支撑[4-5]。

文章通过对比分析,阐述了风电和光伏行业储能技术路线的选择;同时通过对印度风电和光伏行业发展情况进行调研,测算其配套的锂离子电池储能市场容量,分析了印度储能招标资质要求及中国储能企业的优势,给出了中企在印度开展电池储能业务的建议。

-

目前规模化使用的电力储能技术主要包括抽水蓄能、飞轮储能、压缩空气储能、超级电容储能、电化学储能五类,各储能技术特点如表1所示[2-3,5]。

技术类型 主要特点 抽水蓄能 寿命为40~60 年,效率为65%~85%,响应时间以秒和分计量,放电时间以小时和天计量,体积能量密度为

0.5~1.5 Wh·L−1,单站储存能量非常大,投资成本非常高,投资周期长,选址极其依赖地形飞轮储能 寿命为20 年左右,效率最高可达90%左右,响应时间毫秒级,放电时间以分钟和小时计量,体积能量密度为

20~80 Wh·L−1,单站存储能量不大,投资成本较高,选址灵活压缩空气储能 寿命为20~40 年,效率为70%~89%,响应时间以分计量,与大规模风场联合设置可提高效率,放电时间以小时和天计量,体积能量密度为3~6 Wh·L−1,单站存储能量大而且大容量电站通常以大型洞穴存储空气,选址与地理条件密切相关,投资成本高 超级电容储能 寿命为20 年左右,效率可达77%~83%,响应时间毫秒级,放电时间以秒和分钟计量,体积能量密度为10~30 Wh·L−1,单站存储能量不大,投资成本高,选址灵活 电化学储能 寿命为5~20 年,效率为60%~90%,响应时间毫秒级,放电时间以分钟和小时计量,体积能量密度为16~500 Wh·L−1,单站存储能量大,投资成本较高,选址灵活 Table 1. Features of mainstream energy storage technologies

风电和光伏发电场的设置受风力和光照资源分布的影响,通常以局部较为集中的发电设备为一个场站,大量场站弥散分布。要求配套建设的储能电站具备选址灵活,储能功率及容量适中,建设投资规模小,建设周期短,储存能量密度高,响应速度快等特点。表1中抽水蓄能和压缩空气储能电站选址依赖地形,飞轮储能和超级电容储能单站容量及能量密度又较低。电化学储能不受地理环境制约,综合兼顾前述要求,较为适合推广到风电和光伏发电场配套储能系统技术路线的选择中。

-

当前大规模应用的电化学储能电池主要包括铅炭电池、锂电池、钠硫电池、液流电池等四类,其主要技术特点如表2所示[2-3,5]。

性能指标 铅炭电池 锂电池 钠硫电池 液流电池 循环寿命/次(单体) 2500~4000 5000~8000 2500~4000 8000~15000 能量密度/[Wh·(kg)−1] 30~60 <200 <240 <30 成本/[元·(kWh)−1] 350~1500 1000~1500 2000~3000 2000~4000 安全性 高 高 较差 较高 Table 2. Comparison of mainstream electrochemical energy storage batteries

从表2中可以看出,铅炭电池和液流电池的能量密度相对最低,在储存相同能量前提下需占用较大场地。铅炭电池循环寿命较短,液流电池虽在循环寿命占据优势但其建设成本仍然偏高。而钠硫电池则因使用金属钠,且电池运行在高温环境下,容易引发安全事故。锂离子电池综合兼顾循环寿命、能量密度及经济特性,其因过充导致的火灾风险亦可通过电池管理技术和安全监测及消防系统解决,是最为适合面向规模化分布式风电和光伏发电系统配套储能应用场景的电力储能产品,目前已经在国内外大量部署和运行。

-

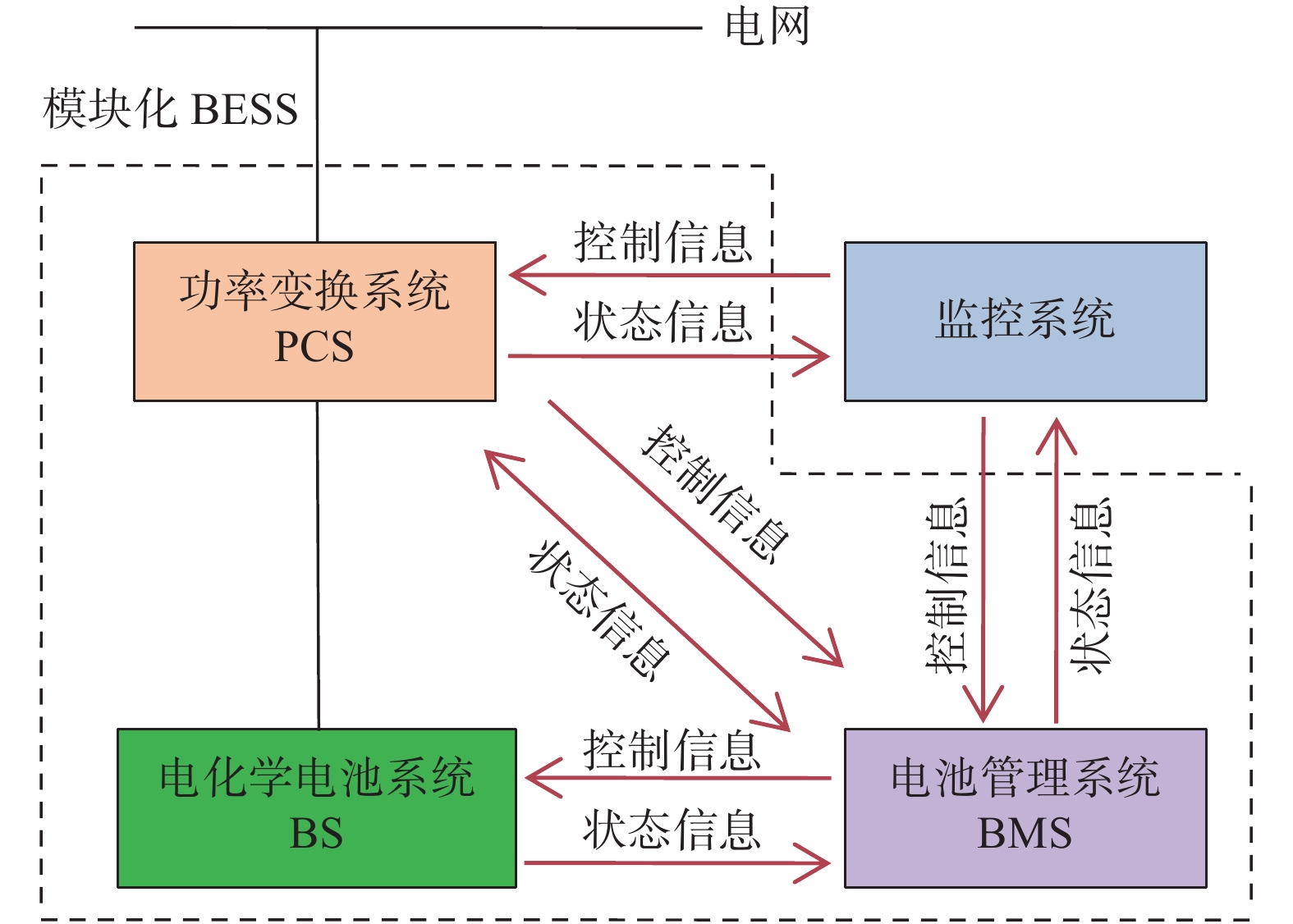

电化学储能系统主要由电化学电池系统、电池管理系统、功率变换系统和监控系统及其辅助设施组成。电化学电池系统主要由电池簇组成,负责储存和释放电能;电池管理系统主要负责对电池进行充放电管理和寿命监控;功率变换系统主要负责电化学储能系统与电网之间的能量变换;监控系统及其辅助设施则主要负责整个电化学储能系统各项参数及指标的实时监控。各组成部分之间的关系如图1所示。

-

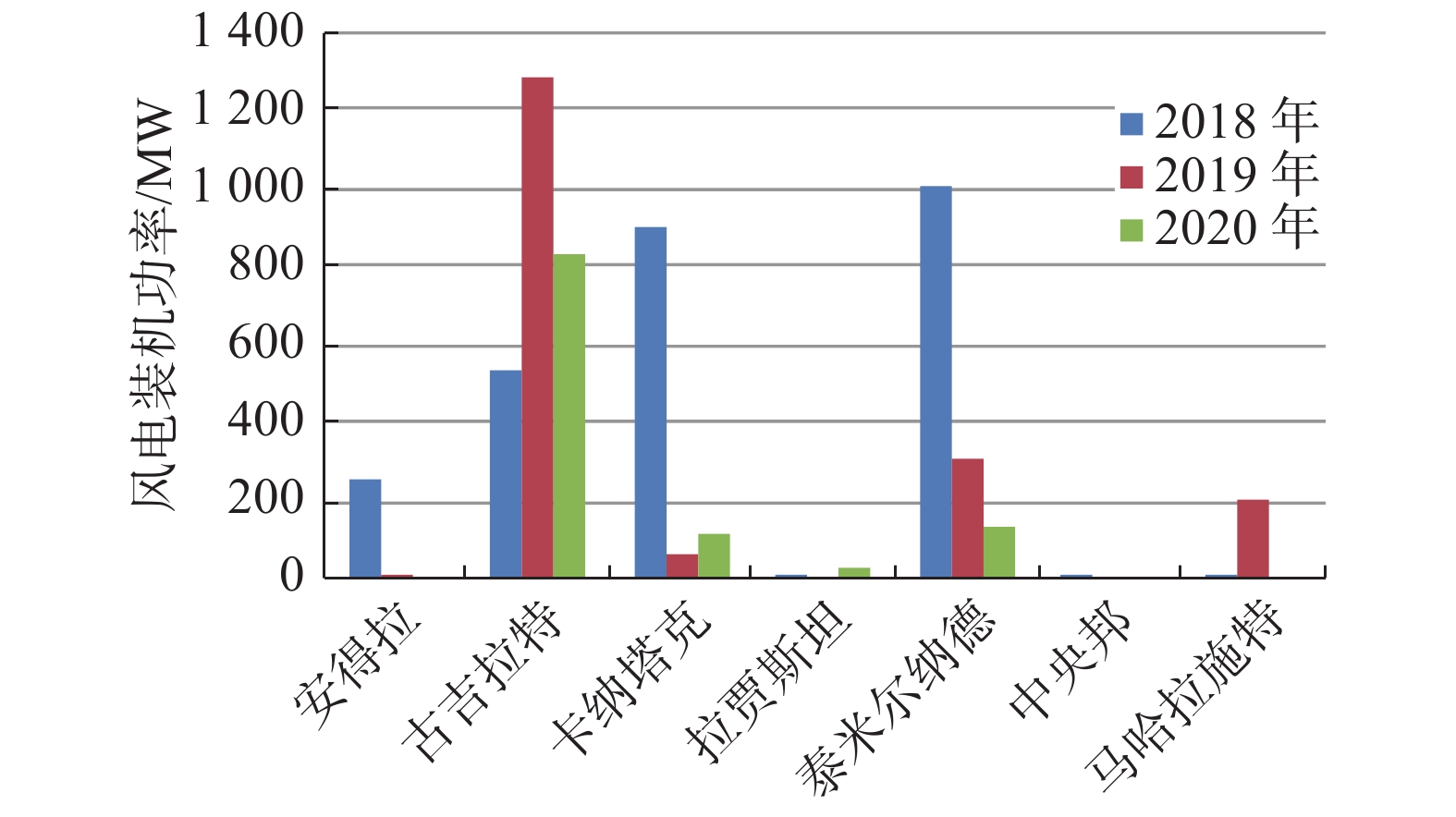

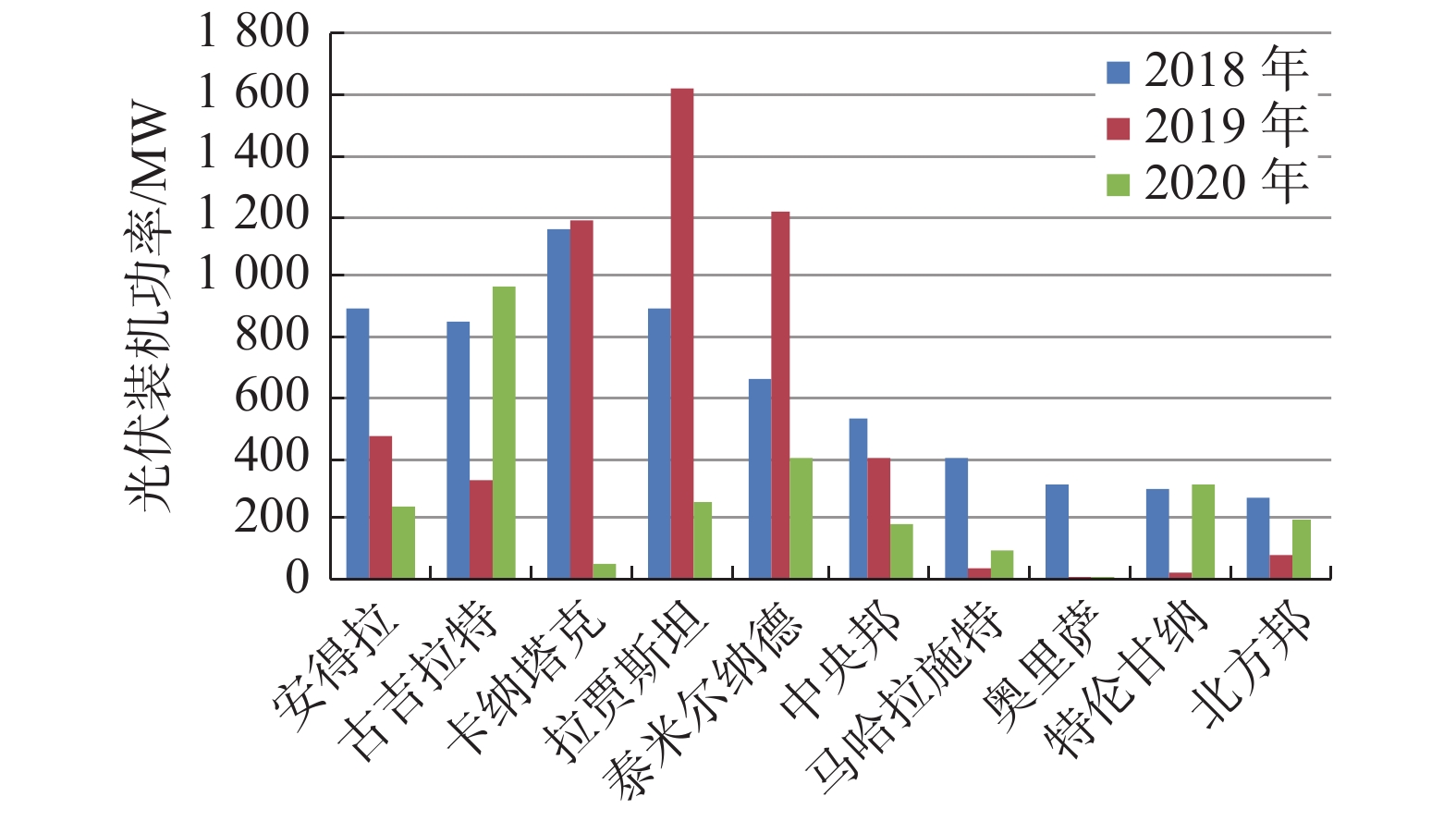

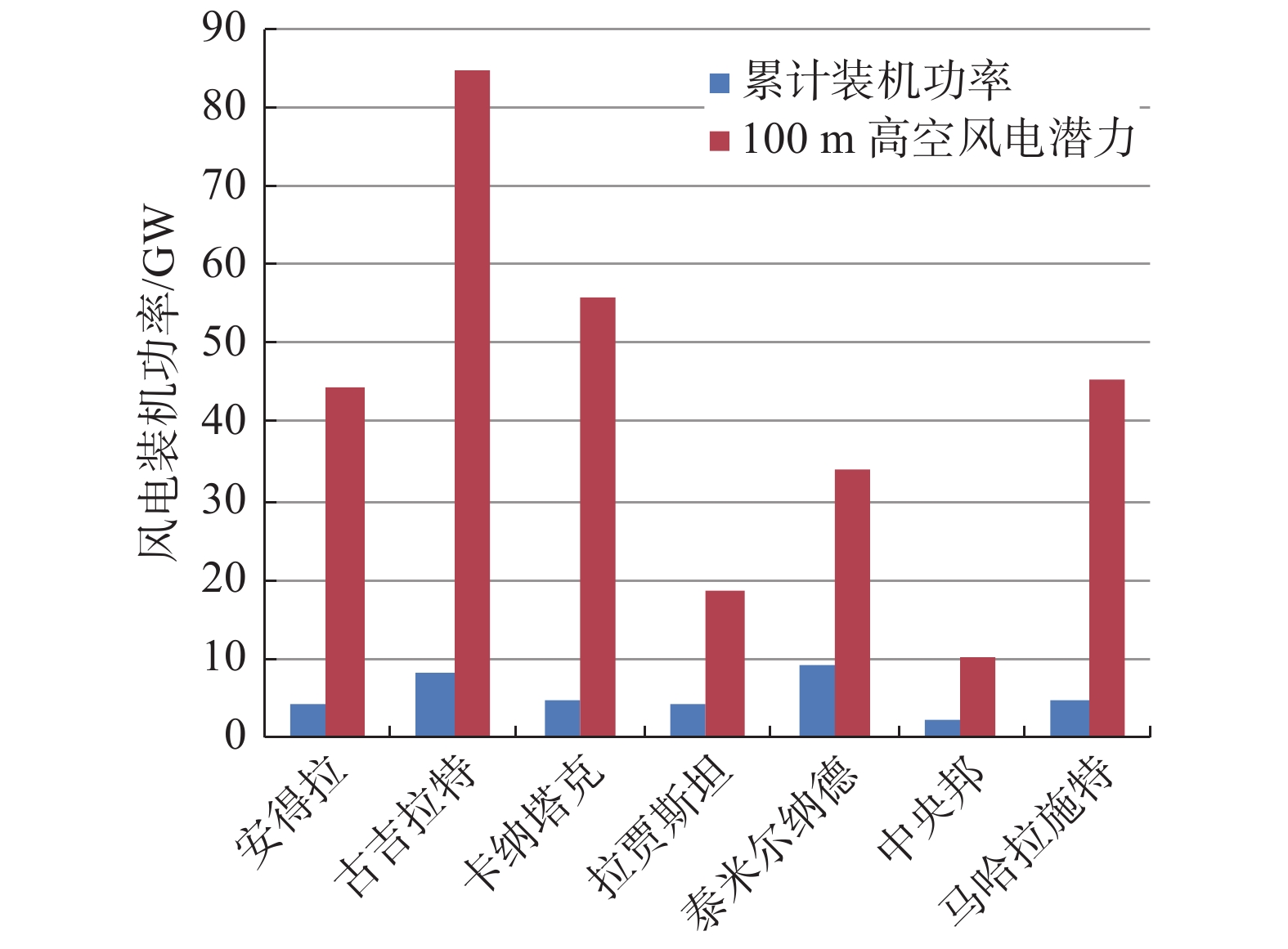

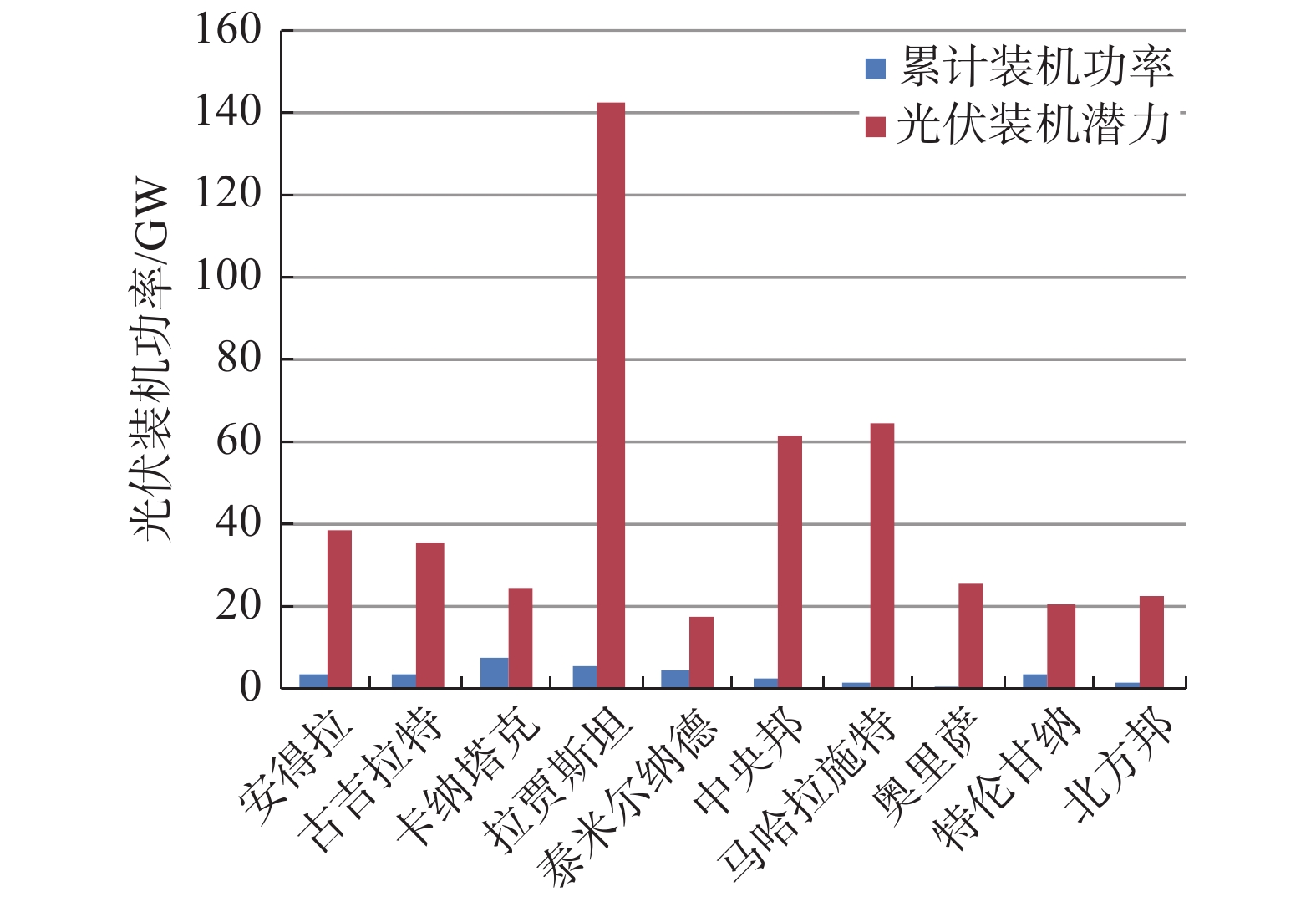

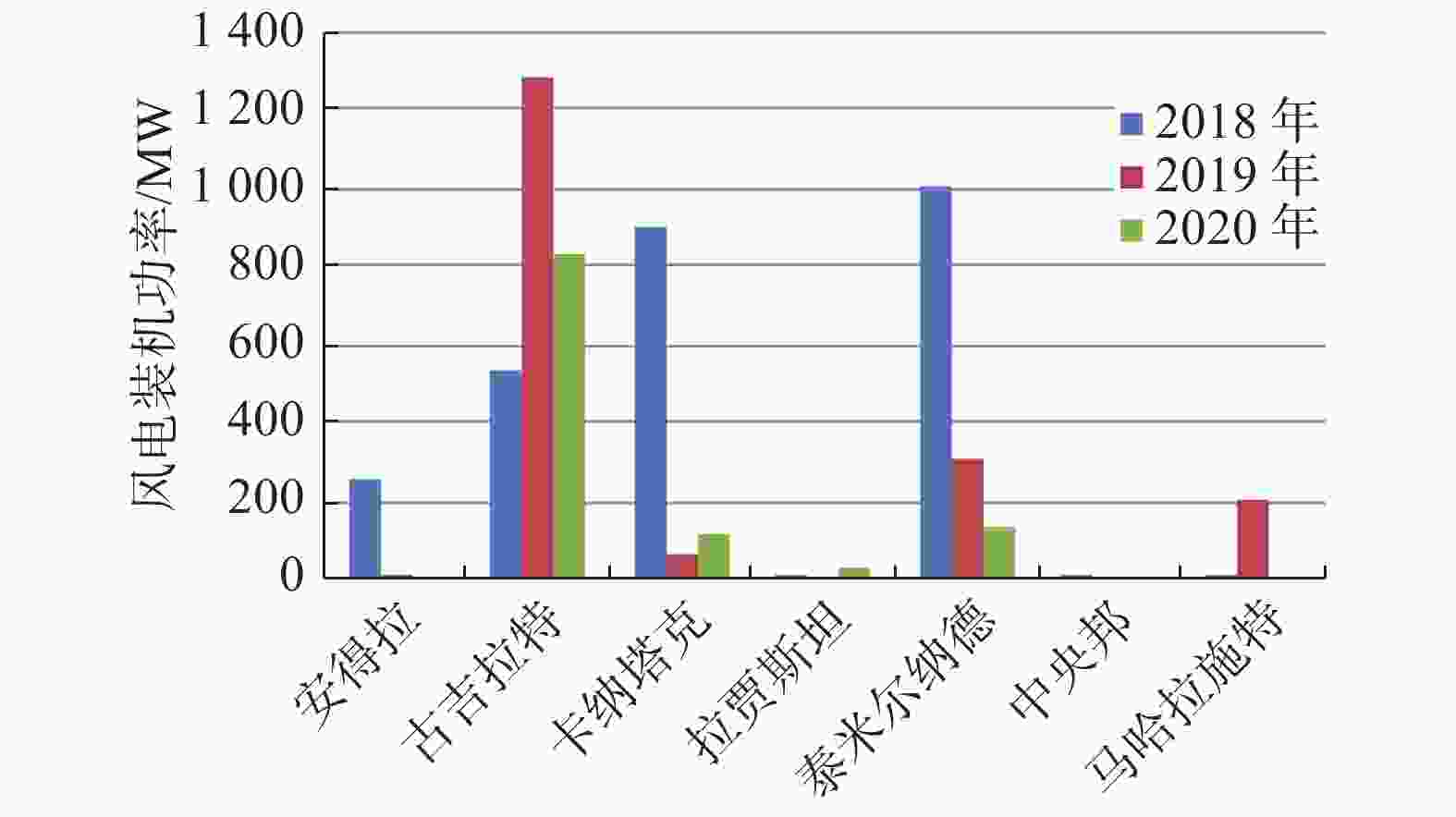

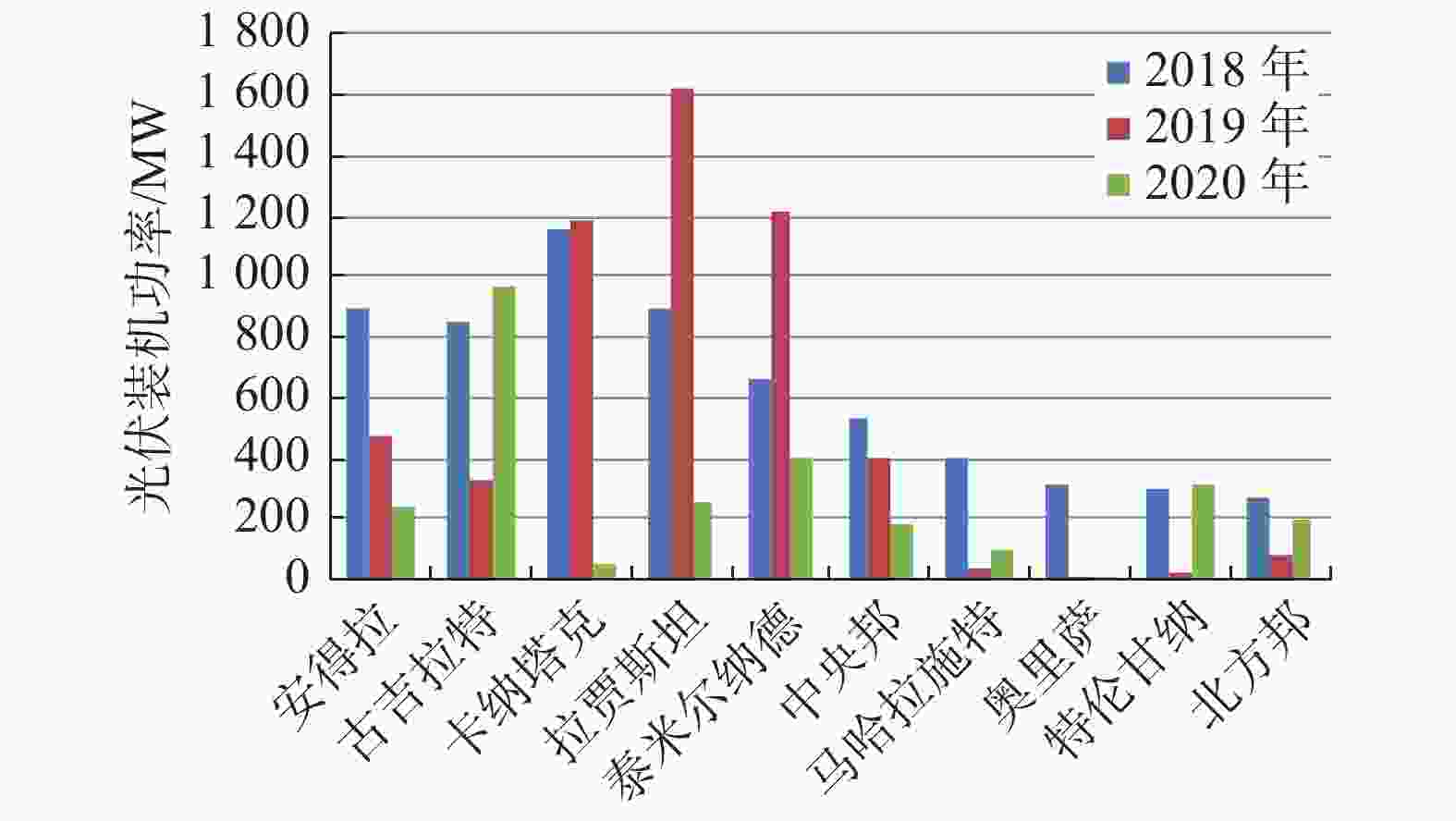

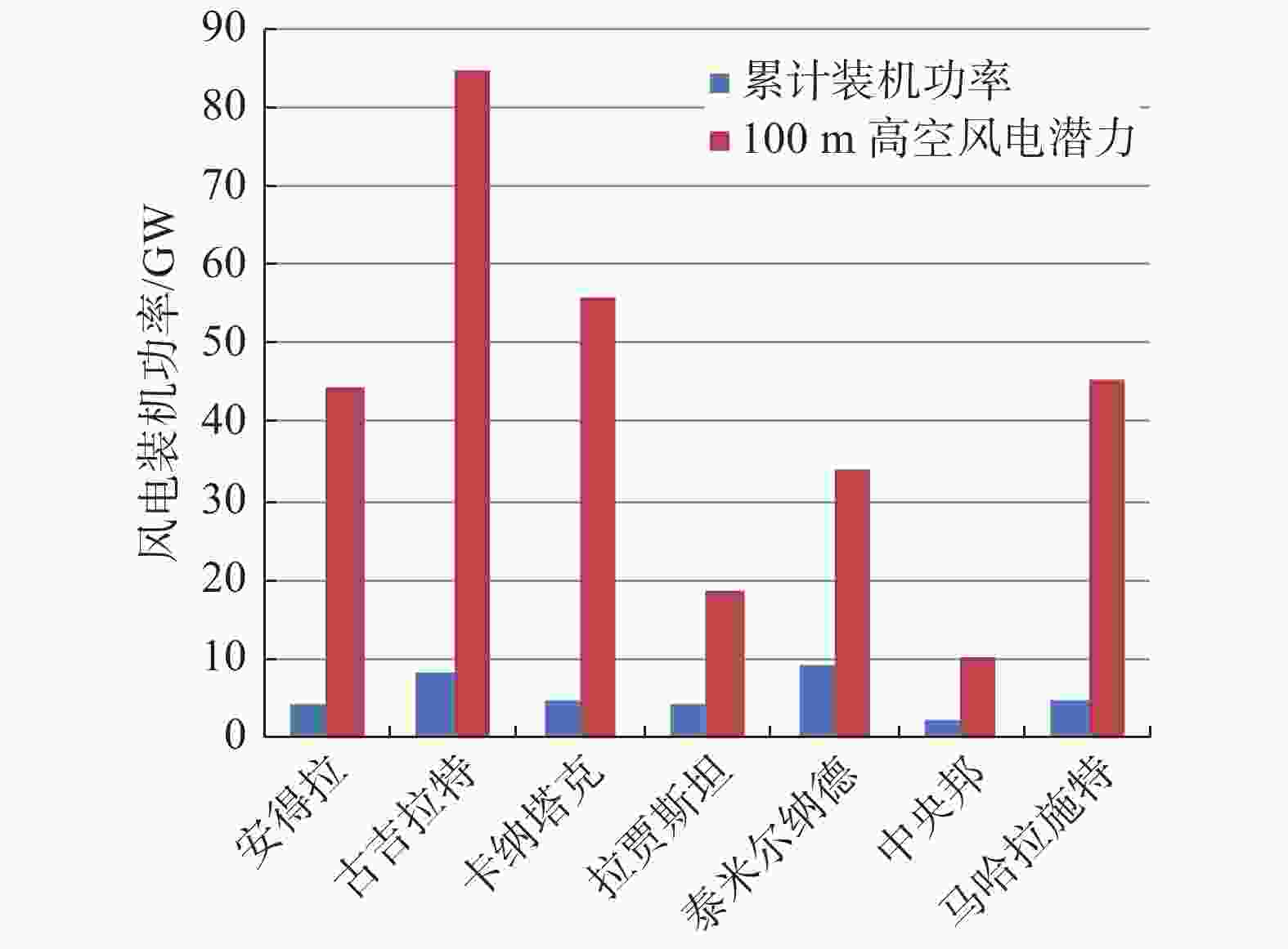

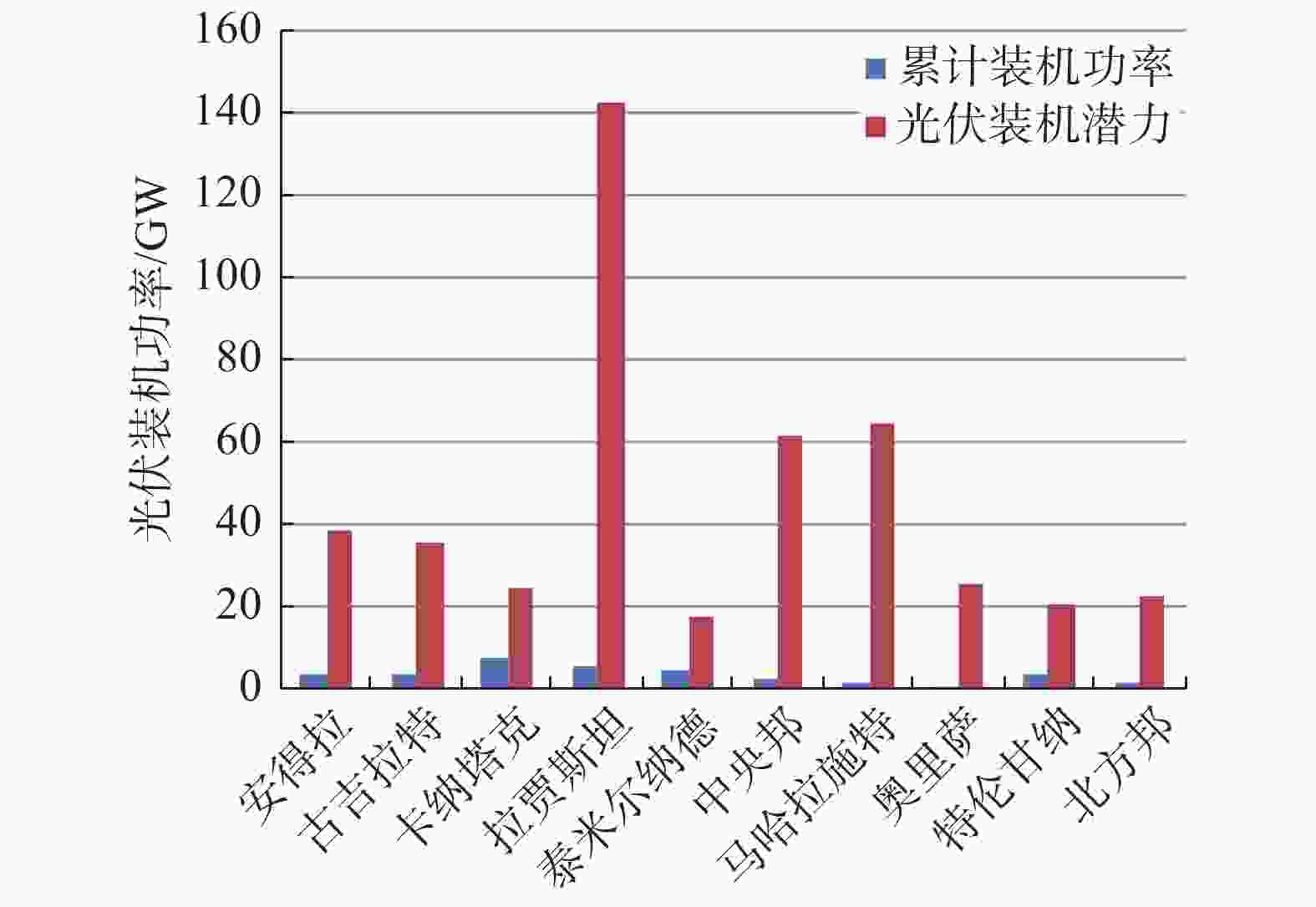

根据印度政府规划,到2022年风电累计装机60 GW,光伏累计装机100 GW[6];预计2021-2030年间风电新增装机64 GW,光伏新增装机107 GW。连续三年装机量保持在全国前列的主要邦地区(如图2、图3所示),风电及光伏累计装机功率均不足40 GW,各主要邦风电及光伏累计装机功率与规划装机及资源潜力之间存在巨大差距(如图4、图5所示[7-9])。

-

2018-2020年中国风电[10-12]和光伏[12-14]新增装机容量如表3所示。2018-2020年印度风电和光伏新增装机容量如表4所示。近年来中国经济高速发展,社会用电量需求增高,风电和光伏新增装机容量均处于全球领先水平,而印度近几年经济发展迟缓,加之受新冠疫情影响,风电和光伏新增装机量均保持在较低水平。鉴于中、印均为人口大国及发展中国家,且同为《巴黎协定》缔约方,推测印度未来的电力供应结构必然与中国有诸多相似之处,其风电和光伏行业的发展终将迎来放量增长[7-9]。

年份 风电/GW 光伏/GW 2018 20.59 44.26 2019 25.74 30.11 2020 71.67 48.2 Table 3. Installed wind power and PV capacity in Chinafrom 2018 to 2020

年份 风电/GW 光伏/GW 2018 2.78 11.11 2019 1.88 5.54 2020 1.12 2.84 Table 4. Installed wind power and PV capacity in India from 2018 to 2020

-

根据2021-2030年印度风电和光伏市场预估容量,测算得到该行业大型锂离子电池储能电站的市场规模,具体如下:

(1)光伏新增容量约107 GW[15];

(2)风电新增容量约64 GW[15];

(3)地面光伏电站占比:60%;

(4)电化学储能系统容量占比:5%~10%;

(5)储能电池平均连续放电时间:2 h;

(6)锂离子储能电站平均单价:1.5~2.0元/Wh;

(7)计算公式:[(1)×(3)+(2)]×(4)×(5)×(6)÷10;

由上可得2021-2030年间印度风电和光伏发电行业电池储能市场规模折合人民币约19.2亿~51.3亿元/年,市场规模非常可观。

本节测算中,地面光伏电站占比、电化学储能系统容量占比及储能电池平均连续放电时间数据主要由印度及其他国内外公开文献、报告、参与的招投标项目中所得的数据综合统计测算而来。

-

公开资料显示,比亚迪在印度设有电池组装工厂;宁德时代已完成办公楼建设,电池生产线建设因疫情暂停;欣旺达在新德里建设的电池生产工业园已投运并持续扩产中;拓邦股份正在马哈拉施特邦建设运营中心(不生产电池);星恒电源锂电池合资工厂于2020年1月16日全面投入使用。同时,2021年5月,印度联合内阁批准了扩大国家生产挂钩激励(PLI)计划,将储能电池包括在内。中资企业的加入以及新政的实施将加快印度储能电池的本地化制造,进一步降低储能电池价格,对印度电池储能行业的发展起到了积极推动作用。

-

受新冠疫情影响,印度遭遇了有史以来最大规模的经济萎缩,电力需求增长不及预期。印度国营太阳能公司撤回多个光伏项目的电力保障收购条款,加之印度政府自2020年8月起提高了光伏组件进口关税(约80%的光伏组件产自中国),增加了光伏项目建设成本,影响已中标项目执行及新项目投标热情。此外,根据表4中所列举的印度风电和光伏装机数据以及权威机构的判断,印度当前的风电和光伏发电项目建设进度严重滞后,预计很难在2022年3月实现风电装机60 GW,光伏装机100 GW的目标。

-

在印度电池储能领域,既有如德国西门子、博世,瑞士ABB,美国伊顿电气,日本NEC,法国施耐德等PCS变流器老牌企业,也有日本东芝、松下,美国特斯拉,韩国三星、LG、SK等主流锂电池供应商,更有如美国AES,英国RES,印度L&T、Greenko、Bhel、Adani等极具综合实力的能源企业和项目总包方。作为中资企业,想要在印度电池储能行业生存,将要面临来自国外企业巨大的竞争压力。

-

根据目前掌握的大量电池储能项目招标信息来看,印度的大型电池储能项目均由政府出资建设,其资金来源为印度政府自筹或第三方银行贷款(亚行或世行),招标方分为中央政府和地方邦政府两类。储能项目的招标形式分为光(或风)、储捆绑招标和储能项目单独招标两类,后文详细介绍以印度国营太阳能公司20 MW/50 MWh光、储捆绑项目(含10年运维服务)为例的中央政府招标和以安德拉邦电业局400 MW/1200 MWh单独储能项目(含10年运维服务)为例的地方政府招标。需要注意的是,不同规模的储能电站对投标人的运行业绩、公司资金规模要求是有差异的。

-

一般资质要求:投标人应是根据《2013年公司法》成立的实体;外国公司可以以个体或联合体的形式参投;若外国公司以个体参投并中标,须在自下达中标通知30日内成立一家持股比例不低于76%的印度子公司。

技术资质要求:投标截止日前7个财年内,拥有2个容量不低于2 MW且累计10 MW以上地面光伏电站的EPC执行业绩(设计、供货、安装、运行),挂网运行均不低于6个月。或者投标截止日前7个财年内,作为项目开发方拥有2个容量不低于2 MW且累计10 MW以上地面光伏电站运行业绩,挂网运行均不低于6个月。

财务资质要求:近3年平均年营业额不少于13.08亿卢比;上一财年净值为正;根据最近审计的财务报表,最低运营资金不少于5.45亿卢比。如投标人运营资金不足,可开具银行保函(银行净值不少于50亿卢比),确认可获得不少于最低运营资金要求的信贷额度,以满足项目运营需求。

对投标联合体(或合资公司)的要求:联合体(或合资公司)的第一成员或其他成员必须全部满足技术资质要求;联合体(或合资公司)不超过3个成员;联合体(或合资公司)的第一成员满足平均年营业额50%的要求,其他成员满足平均年营业额25%的要求,所有成员的营业额总和必须满足平均年营业额100%要求;联合体(或合资公司)成员对合同的执行负连带责任;作为投标人(或团体)不得同时参加1次以上的投标。

-

一般资质要求:投标人应是根据《2013年公司法》成立的实体;不超过3家公司组成的以其中一家为首的联合投标体也可参与投标;联合体中标后需在签订协议前成立一家项目公司,股权结构与投标协议中声明的比例一致;在资格预审阶段,外国公司可以独立参与,也可以作为联合体成员参与;如外国公司独立参与并被选为中标人,签订协议之前,须成立一家印度全资子公司,且必须遵守外国直接投资法律和规定;如果联合体中标,且其成员有外国公司,在签订协议前,应成立一家项目公司,股权结构与投标意向书中的比例一致,股权结构自投标截止日到项目商业运行后一年内不得变动,项目商业运行以后,在征得Aptransco同意的前提下,可以在联合体内部成员之间转让股权,以确保管理层仍在联合体成员内。

技术资质要求:使用被成功证实的储能技术(可以不局限于电池储能);拥有一个正在运行或建设的储能电站以确保其在投标阶段能提供储能技术服务;如果是正在建设的电站,应是在投标时已处于建设末期的阶段,并且能在2021-2022年财年第3季度开始运营。

财务资质要求:近3个财年,资产净值不低于投标项目容量×10卢比/Wh。

-

根据现有资料,印度政府招标储能项目均要求中标人提供10年的储能电站运维服务,部分邦甚至要求中标人成立专门的管理公司进行项目投运后的日常运维管理,与国内储能项目招标要求不同,应标人需特别留意。

-

中国在电池储能产业链上拥有许多技术实力雄厚、装备能力强的技术型企业,具备领先的技术优势和强大的配套能力。

在锂电池领域,宁德时代、比亚迪、欣旺达、亿纬锂能等是行业领军的电池包封装企业,具有雄厚的锂电研发技术基础和强大的生产制造能力。根据资料显示,2020年全球锂电池出货量达到294.5 GWh,其中中国区贡献约148 GWh[16]。

在PCS储能变流器领域则有阳光电源、中天科技、索英电气、固德威、古瑞瓦特、中国长城、科士达、科华恒盛、三晶电气、正泰电源、上海仪电等国内国际知名的电源设备研发制造企业。

-

目前印度国有电池储能招标项目均要求10年的电站运维管理,有的甚至要求成立专业的电站运维公司,与国内储能项目招标模式不同。建议刚进入印度市场的中资企业先配合其他大型能源或总包企业开展联合投标。这样既可避免与大型能源或总包企业的正面竞争,也可减轻公司资产负担,中标后仅负责设备供货及售后服务。

-

对刚进入印度市场的中资企业而言,这是一个全新的市场,不能照搬国内模式。对中企赴印开展电池储能业务给出以下建议:首先,印度风电和光伏发电市场潜力大,配套的电池储能建设也在提速,可作为重点开拓方向;其次,移动电源车主要应用在应急保电、工程抢险、应急救护等方面,可作为辅助产品以售卖或租赁的方式推广到当地电业局、应急管理部门、医院等;再者,印度大区域电网容量和系统的稳定性均无法满足当前印度社会对电力的要求,停电事故高发,系统容量及稳定性亟待提高,储能电站作为电网侧的典型应用具有广阔的推广空间,且印度政府自2021年开始计划为4个区域负荷调度中心的电网侧分别部署1 GWh规模的储能电站,未来电网侧储能应用场景也将越来越多。

-

从印度风电和光伏行业发展前景来看,其配套的电池储能市场发展空间巨大。莫迪在联合国气候变化大会上的承诺及2021年关于推动印度储能电池本土化制造的政策,将大力促进电池储能行业的发展。借助国内完善的锂电池产业链基础和强大的设备成套能力以及丰富的电池储能建设经验,将有助于中资企业在印度开展电池储能电站建设。

然而,由于近几年印度经济增速放缓,且深受新冠疫情影响,电力需求不及预期,风电和光伏装机在短期内出现大幅下滑,对配套电池储能市场的快速发展带来不利影响。但发展放缓也为中企进入印度电池储能行业提供了极佳的缓冲期,相信经过数年的市场培育,稳扎印度电池储能市场,将有机会搭上其电池储能业务的快车。

另外,自2020年中印边境冲突以来,两国关系遇冷,印度政府要求来自与其接壤的国家的投标者,需在政府相关部门注册认证后,才可参与投标,中企在印投标活动受到极大限制,市场开发存在不确定性。

Analysis and Development of Battery Storage Market in India

doi: 10.16516/j.gedi.issn2095-8676.2022.04.011

- Received Date: 2021-12-23

- Rev Recd Date: 2022-03-18

- Available Online: 2022-12-25

- Publish Date: 2022-12-23

-

Key words:

- battery energy storage /

- wind power /

- photovoltaic /

- market development

Abstract:

| Citation: | ZHONG Chuanping, LIU Shenzhan, WU Wenli, LI Qijun, GAO Chaolou. Analysis and Development of Battery Storage Market in India[J]. SOUTHERN ENERGY CONSTRUCTION, 2022, 9(4): 87-93. doi: 10.16516/j.gedi.issn2095-8676.2022.04.011 |

DownLoad:

DownLoad: