-

LCOE全称为Levelized Cost of Energy,即全生命周期平准化发电成本。最早在1995年由美国国家可再生能源实验室(NREL)提出,不同机构的LCOE模型也略有不同[1]。其主要应用于各类能源形式的电价成本评估,美国能源署也曾将LCOE作为水电风电的评优依据。国际能源署(IEA)、国际咨询公司(如Lazard)也习惯用LCOE来评估、发布各类能源形式的电价成本情况。近些年,LCOE也被应用于项目的风险研究、逆向成本优化和方案优化等。

随着国内新能源发电行业的发展,企业开始使用LCOE去评价和比较项目的经济性,也常被企业、媒体作为宣传的指标。但由于财税体系的不同,LCOE并不能无缝适用于国内的能源项目。

国内学者对于LCOE也做过很多研究,主要分为以下几类:利用LCOE分析各类项目的成本[2-4];完善修正LCOE模型来更适用于国内项目应用[5-6];利用LCOE进行项目的控制及各类优化[7-9];讨论LCOE的局限性[10];LCOE与IRR的各自应用场景、特点以及相互关系[11]。但这些都没有从原理上分析两者的关系,也没有量化分析这些差异。整个行业内LCOE仍然难形成较为统一的计算方式。在国内能源结构转型的大环境下,LCOE应用日趋广泛[12-13],有必要深入分析其内在原理,以及跟同类型指标比较分析。IRR内部收益率是国内建设项目的常用的经济评价方式,固定IRR测算上网电价与LCOE成本电价是同一量纲纬度,本文将从最底层的计算模型分析这两个电价的关系,从原理上找出两者的差异,并通过案例计算,量化分析各项因素对两者的影响程度。来提高大家对LCOE的认识和理解,推动LCOE在新能源项目中的规范和有效使用。

-

IRR内部收益率长期以来是国内建设项目经济性的判断指标,而LCOE在新能源项目的经济性分析中也有其特有的优势。

-

LCOE的定义是平准化度电成本,是指全生命周期的综合成本与生命周期内发电量的现值之比。主要是国外舶来品,进入国内后,其具体的定义和模型版本也较多,国内学者也专门就LCOE的定义和来源进行了研究,包括金风科技、远景能源、三一重能都提出了自己计算模型[14]。但目前比较广泛被认可和应用的是GE公司在《2025中国风电度电成本白皮书》中关于LCOE的定义,它是许多模型改进的基础。

$$ \begin{split} {\rm{LCOE}} = \dfrac{{{P_{{\rm{dynamic}}\cos {\rm{t}}}} + \displaystyle \sum\limits_{n = 1}^{{T_{{\rm{O}}\& {\rm{M}}}}} {\dfrac{{{P_{{\rm{O}}\& {\rm{M}}}} \times (1 - {R_{{\rm{tax}}}})}}{{{{(1 + {R_{{\rm{discount}}}})}^n}}}} - \displaystyle \sum\limits_{n = 1}^{{T_{{\rm{O}}\& {\rm{M}}}}} {\dfrac{{{D_{{\rm{depreciation}}}} \times {R_{{\rm{tax}}}}}}{{{{(1 + {R_{{\rm{discount}}}})}^n}}}} - \dfrac{{{V_{{\rm{residual}} - {\rm{value}}}}}}{{{{(1 + {R_{{\rm{discount}}}})}^{{T_{{\rm{O}}\& {\rm{M}}}}}}}}}}{{\displaystyle \sum\limits_{n = 1}^{{T_{{\rm{O}}\& {\rm{M}}}}} {\frac{{{E_{{\rm{accrual}}}}}}{{{{(1 + {R_{{\rm{discount}}}})}^n}}}} }} \end{split} $$ (1) 式中:

Pdynamic cost ——项目动态投资(元);

TO&M ——项目运营期(a);

Ddepreciation ——固定资产折旧费(元);

PO&M ——运维费用(元);

Rtax ——所得税率(%);

Rdiscount ——折现率(%);

Vresidual value ——固定资产残值(元);

Eaccrual ——年发电量(kWh)。

从公式来看,LCOE为成本的现值除以发电量的现值。但对于国内项目,LCOE公式参数和内容过于简单,未考虑增值税附加税、运营期末拆除费、增值税即征即退50%、所得税“三免三减半”等优惠政策。所以GE的计算模型不能完整反映国内项目的电价成本。

1) LCOE度电成本优点

LCOE度电成本优点是公式简洁易理解。虽然大家对模型的修正方式不一,但修正后仍然通过一个等式来计算,且等式中每一项内容都有其现实意义。LCOE度电成本理解起来较容易,对行业外人士更友好,适合于宣传文案、媒体报道。

LCOE度电成本更适用于横向比较。其公式中的影响因素较少,主要是运维成本、初期投入、发电量和折现率。原始公式没有考虑不同地区、不同国别的财税制度对计算模型的影响,在某种意义上,它能将不同区域的项目在同一水平上分析成本的优劣。

LCOE度电成本可以在电价未知的情况下,分析项目的经济性。只要给定运维成本、建设投资、发电量、折现率等因素,就可以计算项目的成本电价。可以与上网电价进行对比,分析项目的盈利空间。也可以分析不同项目的成本优劣,为资源竞争配置提供重要参考。

2) LCOE度电成本缺点

LCOE度电成本指标比较单一,只能判断项目的成本电价情况,不能体现项目的收益情况、盈利能力。

LCOE度电成本对于国内的财税体系不能完全适应,其参数的取值和标定没有明确的界定,比如对于折现率的取值等,影响其在项目经济性判断中的准确性。

-

IRR内部收益率是指能使项目计算期内净现金流量现值累计等于零时的折现率。其计算公式如下所示[15]:

$$ \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {{{\left( {{\rm{CI}} - {\rm{CO}}} \right)}_t}} {\left( {1 + {\rm{IRR}}} \right)^{ - t}} = 0 $$ (2) 式中:

CI ——现金流入(元);

CO ——现金流出(元);

(CI−CO)t ——第t期项目的净现金流(元);

n ——项目计算期(a)。

IRR的计算公式在形式上非常简单,就是根据现金流入和现金流出计算。其公式相比于LCOE公式是更加开放的,并未约定现金流出和现金流入的具体内容,不同的IRR,其现金流入和流出的内容是不同的。对于项目投资内部收益率,其现金流出就包括建设投资、经营成本、所得税等,现金流入包括销售收入、补贴收入等。对于资本金内部收益率,其现金流出包括项目投资资本金、经营成本、财务费用、所得税等,现金流入包括销售收入、补贴收入等。

1) IRR内部收益率优点

IRR计算主要取决资金流入和流出,其适应性较广泛,不仅适用于新能源项目,也适用于其他发电项目,甚至其他类型的工业项目。

IRR的认可度和可靠性高。国内建设工程项目的经济性测算基本都遵循《建设项目经济评价方法与参数》,该书对于内部收益率IRR指标,现金流量表等编制都有详细定义。在电力行业、建设单位、设计单位、审查单位认可IRR的高低来判断项目经济性,也是各发电集团投资决策的重要依据。

2) IRR内部收益率缺点

IRR的计算过程复杂,需要编制各类现金流流量表,例如还本付息表、成本表、利润表、资产负债表等。且IRR的表现形式多,有税前全投资内部收益率、税后全投资内部收益率、资本金内部收益率以及投资方内部收益率,行业外人士在理解上有一定的门槛。

IRR不能直接作为项目间的横向比较,同时还要结合净现值的大小。

-

上文对LCOE度电成本和内部收益率IRR的优缺点进行了分析。根据这些特点,他们的应用场景也有所不同[16]。

LCOE度电成本,主要适用于发电项目,特别是新能源项目。LCOE具有简单快速的特点,也适用于方案比较、成本优化。LCOE最大的特点是其可以在电价未知的情况下,比较项目的成本优势。

内部收益率IRR则适用于各类型的建设项目,不仅限于发电项目。IRR因为其全面性,适用于项目方案比较、成本优化、投资决策等。但计算内部收益率必须要已知上网电价。

-

目前国内新能源项目基本都是平价上网,可以根据电价计算项目内部收益率IRR。但是在能源结构体系转型中,新能源将逐渐占主导地位,随着竞争的激烈也逐渐会走向竞价时代[17]。另外,目前已经有地区开始进行风电资源竞争配置,电价是重要的评分标准。所以未来新能源项目的经济性分析中,电价未知的情况会越来越普遍。这种情况,大家通常的做法是固定一个期望的内部收益率IRR或者最低要求的内部收益率IRR,计算能满足该收益率的上网电价,我们俗称固定收益率反算电价。

此时内部收益率IRR和LCOE度电成本就能同一个纬度上进行比较,即反算电价和LCOE度电成本。后文的重点也对反算电价和LCOE度电成本的内在联系展开分析。

-

内部收益率IRR的计算公式是净现金流量为零时的折现率。通过对式(2)的转换,可以得出式(3)。公式左边为流入现值,右边为流出现值。

$$ \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{{\rm{C}}{{\rm{I}}_t}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} = \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{{\rm{C}}{{\rm{O}}_t}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} $$ (3) LCOE度电成本的公式未考虑财务成本,为了统一比较,对IRR按照项目全投资的现金流进行细化,即不考虑融资、利息等因素。

以普通风电、光伏项目为例,公式左边是现金流入的折现值,在不考虑补贴、增值税抵扣、流动资金回收的情况下,现金流入即发电收入、年末残值回收,则等式左边为:

$$ \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{{\rm{C}}{{\rm{I}}_t}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} = \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{E \times {P_{\rm{e}}}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} + \dfrac{{{V_{{\text{residualvalue}}}}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^{n}}}} $$ (4) 式中:

Pe——上网电价。

公式右边是现金流出的折现值,不考虑流动资金支出的情况下,主要为建设投资、经营成本、税金附加、所得税。如下式所示:

$$ \begin{gathered} \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{{\rm{C}}{{\rm{O}}_t}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} = {P_{{\rm{dynamic}}\cos {\rm{t}}}} + \displaystyle \sum\limits_{t = 1}^{n} {\frac{{{P_{{\rm{O}}\& {\rm{M}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} + \\ \displaystyle \sum\limits_{t = 1}^n {\dfrac{{{R_{{\rm{add}} - {\rm{tax}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} + \displaystyle \sum\limits_{t = 1}^n {\dfrac{{(E \times {P_{\rm{e}}} - {P_{{\rm{O}}\& {\rm{M}}}} - {{D}_{{\text{depreciation}}}}){R_{{\rm{tax}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} \\ \end{gathered} $$ (5) 根据流入等于流出,公式(4)和(5)合并后为:

$$ \begin{gathered} \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{E \times {P_{\rm{e}}}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} + \dfrac{{{V_{{\text{residualvalue}}}}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^{n}}}} = {P_{{\rm{dynamic}}\cos {\rm{t}}}} + \displaystyle \sum\limits_{t = 1}^{n} {\dfrac{{{P_{{\rm{O}}\& {\rm{M}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} + \\ \displaystyle \sum\limits_{t = 1}^n {\dfrac{{{R_{{\rm{add}} - {\rm{tax}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} + \displaystyle \sum\limits_{t = 1}^n {\dfrac{{(E \times {P_{\rm{e}}} - {P_{{\rm{O}}\& {\rm{M}}}} - {{D}_{{\text{Depreciation}}}}){R_{{\rm{tax}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} \\ \end{gathered} $$ (6) 不考虑附加税后,并进一步等式转换,最终得出公式如下:

$$ \begin{gathered} \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{E \times {P_{\rm{e}}}(1 - {R_{{\rm{tax}}}})}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} = {P_{{\rm{dynamic}}\cos {\rm{t}}}} + \displaystyle \sum\limits_{t = 1}^{n} {\dfrac{{{P_{{\rm{O}}\& {\rm{M}}}}(1{\text{ - }}{R_{{\rm{tax}}}})}}{{{{(1 + {\rm{IRR}})}^n}}}} - \\ \displaystyle \sum\limits_{t = 1}^n {\dfrac{{({{D}_{{\rm{depreciation}}}}){R_{{\rm{tax}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} {\text{ - }}\dfrac{{{V_{{\rm{residualvalue}}}}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^{n}}}} \\ \end{gathered} $$ (7) 对LCOE的计算公式(1)等式转换后如下:

$$ \begin{gathered} \displaystyle \sum\limits_{n = 1}^{{T_{{\rm{O}}\& {\rm{M}}}}} {\dfrac{{{E_{{\rm{accrual}}}} \times {\rm{LCOE}}}}{{{{(1 + R)}^n}}}} = {P_{{\rm{dynamiccost}}}} + \displaystyle \sum\limits_{n = 1}^{{T_{{\rm{O}}\& {\rm{M}}}}} {\dfrac{{{P_{{\rm{O}}\& {\rm{M}}}} \times (1 - {R_{{\rm{tax}}}})}}{{{{(1 + R)}^n}}}} - \\ \displaystyle \sum\limits_{n = 1}^{{T_{{\rm{O}}\& {\rm{M}}}}} {\dfrac{{{D_{{\rm{depreciation}}}} \times {R_{{\rm{tax}}}}}}{{{{(1 + R)}^n}}}} - \dfrac{{{V_{{\rm{residualvalue}}}}}}{{{{(1 + R)}^{{T_{{\rm{O}}\& {\rm{M}}}}}}}} \\ \end{gathered} $$ (8) -

上文对LCOE度电成本和内部收益率计算公式各自进行了转换,可以看出式(7)和式(8)两者的模型十分接近。当上网电价等于LCOE度电成本电价,即Pe=LCOE,内部收益率等于电量折现率,即IRR=R,则式(7)和式(8)等式右侧两者是完全一致的,等式左侧存在略微差异。LCOE度电成本没有考虑电量收入所得税扣除部分,而IRR内部收益率是考虑了所得税对电量收入的影响。也就是说,利用固定内部收益率反算电价,该电价是考虑了所得税的实际电价,而LCOE度电成本是已经剔除了所得税的电价。

但如果将式(7)两边都除以(1-Rtax)等式转换后,则内部收益率反算电价公式为:

$$ \begin{gathered} \displaystyle \sum\limits_{{t} = {\text{1}}}^{n} {\dfrac{{E \times {P_{\rm{e}}}}}{{{{\left( {1 + {\rm{IRR}}} \right)}^t}}}} = \dfrac{{{P_{{\rm{dynamic}}\cos {\rm{t}}}}}}{{(1 - {R_{{\rm{tax}}}})}} + \displaystyle \sum\limits_{t = 1}^{n} {\dfrac{{{P_{{\rm{O}}\& {\rm{M}}}}}}{{{{(1 + {\rm{IRR}})}^n}}}} - \\ \displaystyle \sum\limits_{t = 1}^n {\dfrac{{({{D}_{{\rm{depreciation}}}}){R_{{\rm{tax}}}}}}{{(1 - {R_{{\rm{tax}}}}){{(1 + {\rm{IRR}})}^n}}}} {\text{ - }}\dfrac{{{V_{{\rm{residualvalue}}}}}}{{(1 - {R_{{\rm{tax}}}}){{\left( {1 + {\rm{IRR}}} \right)}^{n}}}} \\ \end{gathered} $$ (9) 此时与度电成本LCOE公式比较,等式左边是一致的,等式右边又会出现不一致。究其原因是在成本和收入两侧,LCOE度电成本仅在成本侧考虑了所得税的影响。

在简化部分边界条件,如附加税、补贴等,项目投资内部收益率(税后)反算电价计算公式与LCOE度电成本计算公式基本是一致的,差别仅在于发电收入的所得税缴纳部分,考虑所得税后两者是相同的。

总结来看,虽然IRR计算结果是百分数,LCOE计算结果是电价,两者不在统一纬度,但通过固定IRR内部收益率反算电价,其在计算结果上与LCOE在纬度量纲上是一致的。

通过计算模型的推演,可以看出两者的等效性体现在计算原理和计算结果。计算原理上两者都是将通过现金流、发电量折现后得出电价。只是IRR考虑的因素更为全面,例如增值税退税等。而LCOE则仅考虑了投资、运维成本、折旧、残值,相当于在计算参数上简化了,但模式是一样的。从计算结果上来看,当固定IRR内部收益率反算的计算条件简化后,仅差所得税,补充所得税后结果是一致的。

-

上文从计算模型上分析了固定项目投资内部收益率(税后)反算电价与LCOE度电成本之间的联系和差异。本节主要通过某海上风电的实际案例来分析两者的差异。先基于简化边界条件下的分析,然后通过边界条件的逐步还原,来分析这些边界条件的出现对两者造成的影响。

-

以某200 MW海上风电项目为例,不考虑投资进项增值税抵扣、附加税、各类税收补贴、融资情况,计算参数边界条件如表1所示[18]。

参数名称 数值 备注 机组容量/MW 200 — 运营年限/a 25 — 建设期/a 1 简化折现问题,按1 a考虑 折旧年限/a 15 — 还款年限/a 15 — 静态投资/(元·kW−1) 15 500 — 设备年运行小时数/h 2 800 — 定员/人 50 — 人均工资及福利/(万元·人·a−1) 12 — 材料费用指标/(元·kW−1) 40 — 其他费用指标/(元·kW−1) 40 — 残值率/% 5 — 修理费率/% 5 — 保险费率/% 0.5 — 所得税率/% 25 — Table 1. Calculation parameters of a 200 MW offshore wind power project

项目投资内部收益率IRR(税后)和LCOE折现率均取8%。通过式(7)和式(8)分别计算固定收益率反算电价和LCOE度电成本。计算结果如表2所示。

参数名称 不含增值税电价 备注 固定收益率IRR(税后)电价 749.3 — LCOE度电成本 562.0 — LCOE度电成本 749.3 考虑所得税 Table 2. Calculation results under simplified conditions

元/MWh 可以看出LCOE度电成本的计算结果要低于固定收益率(税后)反算电价,经分析,两者的差距仅为所得税。即LCOE度电成本/(1-25%)=固定收益率反算电价,这也对应了前文两者简化后的计算模型。也就是说,简化后条件后的固定内部收益率反算电价与LCOE度电成本在计算模型计算逻辑上是基本一致的,其内在原理是一致的。特别是当时固定内部收益率与LCOE的折现率相等时,其在计算结果上的差异仅为所得税。

-

上文分析比较了简化边界条件下,度电成本LCOE与固定内部收益率反算电价的等效性。但国内项目的边界条件更多,财税制度更加复杂,每个条件的增加都会影响两者结果的等效性。

根据项目实际情况,在简化条件的基础上,分别补充各边界条件,如表3所示。

参数名称 数值 备注 投资部分增值税/万元 20 000 考虑后总投

资为33亿元增值税退税/% 50 — 城市维护建设税/% 7 — 教育费附加税/% 5 — 所得税减免/% 0.0 投运后1~3 a 12.5 投运后4~6 a 25.0 后续 贷款比例/% 70 — 贷款利率/% 4.6 — Table 3. Supplemental boundary conditions

还原条件1:在简化边界条件下,仅考虑投资的进行增值税,按2亿元考虑,即投资从31亿元调整为33亿元,其中2亿元为投资的进项增值税,在运营期进行抵扣。

还原条件2:根据目前国内的政策,风电项目增值税是即征即退50%,在简化边界条件下,仅考虑增加增值税退税优惠[19]。

还原条件3:根据国内财税政策,增值税部分要征收附加税。在简化边界条件下,仅增加城市建设维护税、教育费附加税。

还原条件4:根据目前国内的政策,光伏、风电项目还享有投运后,前3 a所得税减免,后3 a所得税减半。在简化边界条件下,仅增加所得税“三免三减半”[20]。

还原条件5:能源建设项目投资大,基本都是需要融资建设,在简化边界条件下,仅增加融资情况。

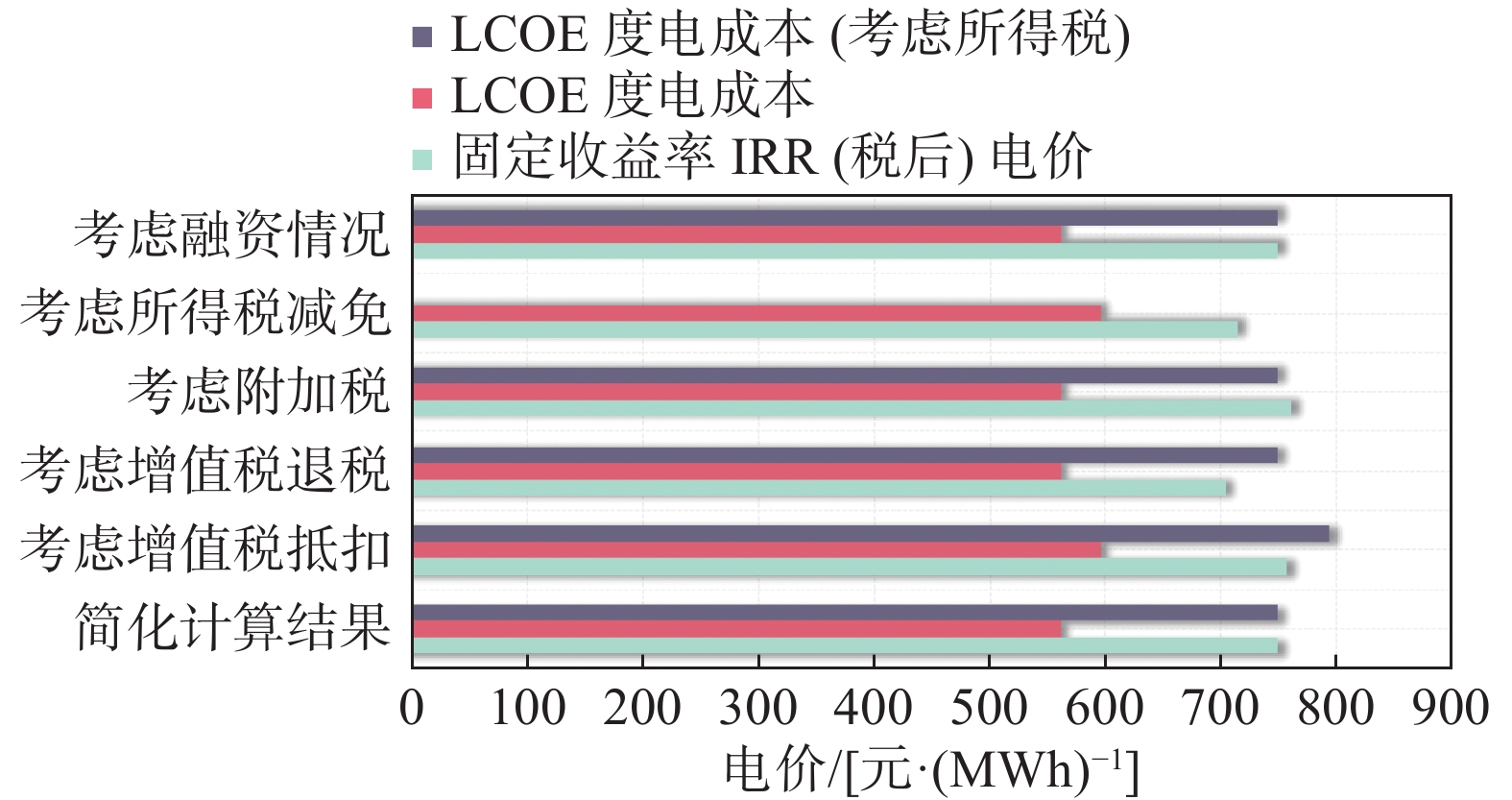

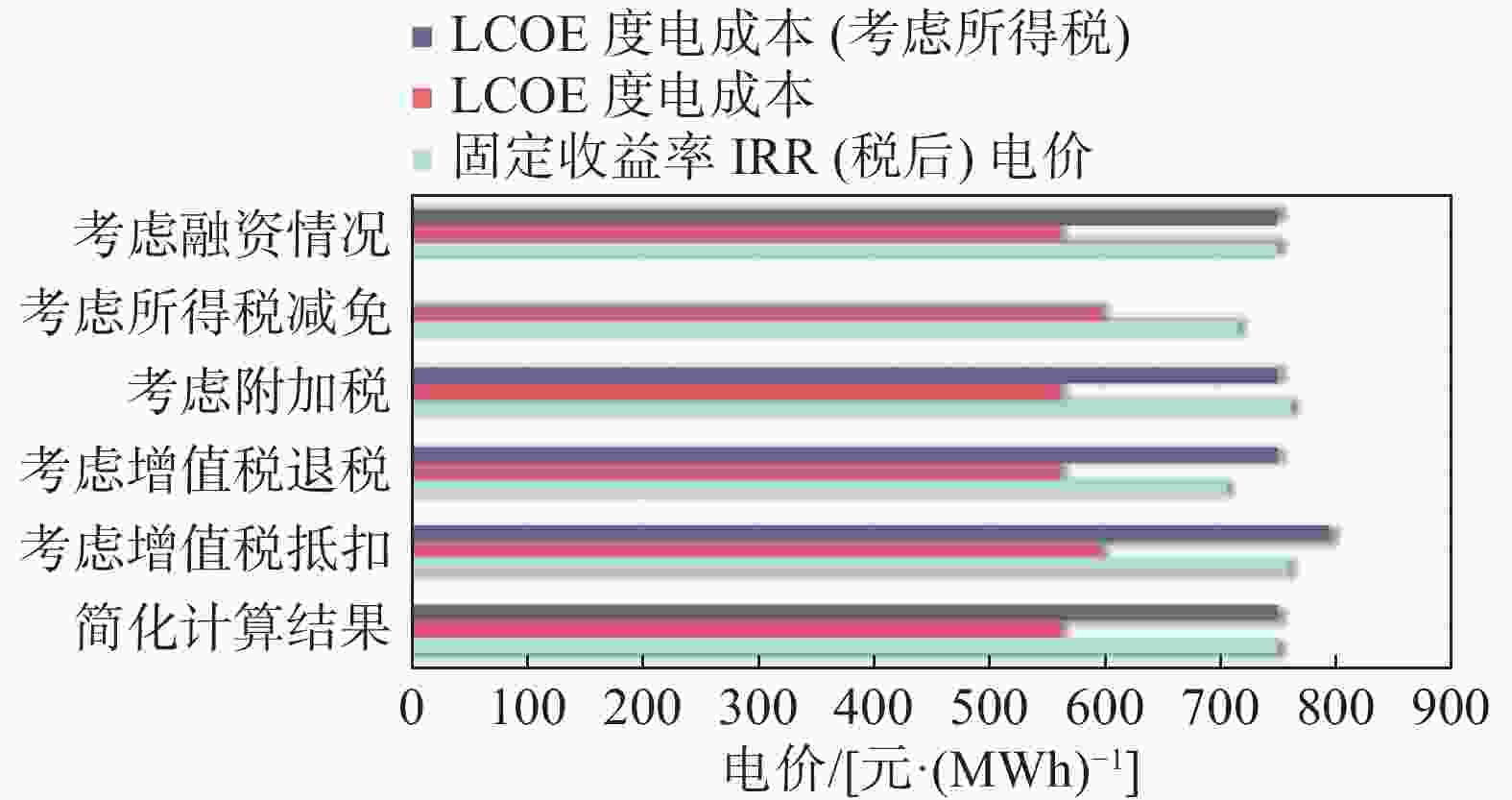

分别根据以上情况,项目投资收益率(税后)和LCOE折现率维持8%,测算固定内部收益率反算电价与LCOE度电成本,结果如表4和图1所示。

名称 简化条件 还原条件1 还原条件2 还原条件3 还原条件4 还原条件5 备注 IRR反算电价 749 757 704 761 715 748 — LCOE 562 596 562 562 596 561 — LCOE 749 794 749 749 — 748 考虑所得税 Table 4. Electricity price under recovered conditions

元/MWh 1)在考虑增值税进项抵扣后。IRR反算电价较简化版的略有增加,这是因为投资进项增值税在建设期投入,在运营期抵扣,考虑时间价值后,这部分净现值NPV是负值,这部分现金流还原进IRR公式,实际是削弱了项目的效益,导致电价上升。而LCOE(考虑所得税)的电价较简化条件变高,这是因为公式右边的投资增大(考虑进项税),而没有考虑增值税抵扣带来的效益。所以LCOE度电成本计算时,投资应扣除增值税进项税部分,可以尽可能消除与IRR内部收益率反算电价的差异。

2)考虑了增值税退税后,IRR计算的现金流入增加,效益提升,反算电价较简化版降低,且较为明显。而增值税退税对LCOE度电成本并没有影响,是因为度电成本的计算公式里并没有体现退税收入的内容。

3)考虑了城市建设维护税、教育费附加税。IRR计算的现金流出增加,效益降低,反算电价较简化版增加。但LCOE度电成本的计算公式并不能反映这两项附加税,所以没有变化。

4)考虑了所得税的优惠后,IRR计算的现金流出减少,效益提升,反算电价较简化版降低。但LCOE度电成本的公式并未能体现所得减免带来的收益,反而削弱了折旧、经营成本的所得税抵扣效果,所以导致了LCOE度电成本上升。

因为考虑了所得税的优惠(“三免三减半”),所得税率不再是一个固定值,无法像前文一样直接按25%所得税计算含所得税的LCOE度电成本。

5)如果按固定项目投资内部收益率反算电价,其本身是不受融资条件影响的,所以考虑了融资后IRR反算电价与LCOE度电成本(考虑所得税)的电价是一致的,这也表明融资并不影响两者的等效关系。

-

上文都是在简化边界条件下,考虑增值税抵扣、税收优惠、融资情况等情况,均为单因素分析。本节将考虑完整边界条件,即按国内建设项目经济评价所有需要考虑的条件参数,计算项目的LCOE度电成本和IRR内部收益率反算电价。分析在完整边界条件下两者的差异。计算结果如表5所示。

项目 数值 装机容量/MW 200 年上网电量/GWh 560 经营期平均电价(不含增值税)/[元·(kWh)−1] 0.688 经营期平均电价(含增值税)/[元·(kWh)−1] 0.777 项目投资回收期(所得税前)/a 10.82 项目投资回收期(所得税后)/a 11.33 项目投资财务内部收益率(所得税前)/% 8.98 项目投资财务内部收益率(所得税后)/% 8.00 资本金财务内部收益率/% 11.01 总投资收益率(ROI)/% 5.98 投资利税率/% 5.10 项目资本金净利润率(ROE)/% 12.67 资产负债率(最大值)/% 70.00 盈亏平衡点(生产能力利用率)/% 61.84 度电成本(LCOE)/[元·(kWh)−1] 0.596 度电成本(LCOE)考虑所得税/[元·(kWh)−1] — Table 5. Calculation results of complete boundary conditions

可以看出度电成本LCOE为0.596元/kWh,与固定内部收益率反算电价0.688元/kWh,具有一定的差距,原因即内部收益率法IRR考虑的更多的边界条件,可以在其现金流量中体现,而有些参数变化在LCOE度电成本计算公式中无法体现出来,或者影响程度不同。

-

对于重要的边界条件参数进行敏感性分析,如投资、发电小时等,分析这些因素变化,对LCOE度电成本与IRR内部收益率反算电价的影响程度。

从表6可以看出,投资变化、上网产量变化对LCOE度电成本与IRR内部收益率反算电价的影响程度几乎一样。这也说明LCOE度电成本虽然和IRR内部收益率反算电价在绝对值上存在一定的差距,但LCOE度电成本与IRR内部收益率反算电价对投资、利用小时的敏感度是一致。也就是说LCOE是可以被用来横向比较项目间的经济性,效果与IRR是一致的。

方案类型 变化幅度/

%LCOE度电成/

[元·(kWh)−1]变化率/

%IRR反算电价/

[元·(kWh)−1]变化率/

%投资变化

分析−10 0.539 −10.55 0.622 0 −10.56 0 0.596 0.00 0.688 0 0.00 10 0.653 10.54 0.753 0 10.56 上网产量

变化分析−10 0.662 11.10 0.764 0 11.11 0 0.596 0.00 0.687 6 0.00 10 0.542 −9.10 0.625 1 −9.09 Table 6. Sensitivity analysis

-

通过全文的分析,本文的主要结论与展望如下:

1) LCOE度电成本和IRR内部收益率法,作为新能源建设项目的经济性指标,具有各自优缺点。LCOE度电成本简单易算,且不需要给定电价,IRR内部收益率法全面复杂,但需要给定电价。

2) 固定IRR内部收益率法反算电价和LCOE度电成本在维度上一致。通过计算模型的推演,可以看出两者在计算原理上是类似的,只是IRR反算电价考虑的参数更全面。在边界条件参数简化下,两者的计算结果的差距仅为所得税的差异,补充所得税后两者相等。即从计算模型分析来看,计算原理和结果上具有一定的等效性。

3) 通过案例分析,验证了IRR内部收益率反算电价与LCOE度电成本在简化边界条件下,两者仅为所得税差异。当边界条件增加,LCOE度电成本与IRR内部收益率反算电价出现差异。增值税抵扣使IRR反算电价略微增加,使LCOE大幅增加,所以计算LCOE的投资不应考虑进项税;增值税退税使IRR反算电价大幅减少,对LCOE无影响;附加税对使IRR反算电价小幅增加,对LCOE无影响;所得税减免对使IRR反算电价大幅减少,使LCOE大幅增加;融资情况,对IRR反算和LCOE的等效性无影响。主要是因为LCOE度电成本不能完全反应这边条件的增加。

4) 通过敏感性分析可以看出,LCOE度电成本和IRR内部收益率反算电价对于发电量、投资变化的敏感度是基本一致的。表明在项目横向比较时,LCOE与IRR虽然在绝对值上不同,但能达到同等的效果。

5) LCOE度电成本和内部收益率反算电价的公式原理一致,仅是LCOE的公式过于简单无法完全反应国内财税体制下的电价计算。所以建议通过主管部门、行业协会等对LCOE进行适当的本地化修正,并结合发电形式所承担的环境影响成本和电力系统影响成本,使其可以横向比较不同发电形式的经济性,也可以在同一发电形式或者特定工程中,实现不同方案的经济性快速比较。

Equivalence Analysis of LCOE and IRR for New Energy Projects

doi: 10.16516/j.gedi.issn2095-8676.2023.02.014

- Received Date: 2022-05-09

- Rev Recd Date: 2022-09-06

- Available Online: 2023-03-13

- Publish Date: 2023-03-25

-

Key words:

- Levelized Cost of Energy (LCOE) /

- electricity price model /

- Internal Rate of Return (IRR) /

- sensitivity analysis /

- economic index

Abstract:

| Citation: | WANG Dongjie, LI Binsi, ZHOU Sikai. Equivalence Analysis of LCOE and IRR for New Energy Projects[J]. SOUTHERN ENERGY CONSTRUCTION, 2023, 10(2): 101-109. doi: 10.16516/j.gedi.issn2095-8676.2023.02.014 |

DownLoad:

DownLoad: